Numero 1 – 2020

Rimborso delle addizionali provinciali sull’energia elettrica

Una recente sentenza permette il recupero dei costi sostenuti nel biennio 2010-2011

Le sentenze

Nel 2011 la Commissione Europea aveva ravvisato un’incompatibilità tra la norma europea (Direttiva 2008/118/CE) e quella italiana in merito all’applicazione delle addizionali provinciali sulle accise sull’energia elettrica (variabili da 9,3 a 11,4 €/MWh per consumi sino a 200.000 kWh/mese). Conseguentemente le addizionali provinciali erano state abrogate a decorrere dal 1° gennaio 2012.

La novità importante è dovuta alle sentenze n. 27099/2019 e n. 27101/2019 del 23/10/2019, nelle quali la Corte di Cassazione, organo che rappresenta il giudice di legittimità di ultima istanza delle sentenze emesse dalla magistratura ordinaria, ha dichiarato quanto segue:

1. inapplicabilità delle norme istitutive dell’anzidetta addizionale provinciale sull’accisa sull’energia elettrica;

2. conferma del diritto di richiedere il rimborso di quanto indebitamente versato;

3. applicazione del termine di prescrizione decennale.

Da parte di ogni impresa che abbia pagato le suddette addizionali negli anni 2010 e 2011, nasce la legittima aspettativa di poter chiedere alla società fornitrice di energia la restituzione delle somme versate e non ancora prescritte.

Si ricorda che l’addizionale provinciale sull’energia elettrica era istituita per qualsiasi uso effettuato in locali e luoghi diversi dalle abitazioni, per tutte le utenze, fino al limite massimo di 200.000 kWh di consumo al mese per sito. La misura dell’accisa era di euro 9,30 per mille kWh e le province potevano deliberare aumenti fino ad euro 11,40 per mille kWh.

Assieme all’addizionale provinciale, veniva pagata anche l’imposta erariale. Il peso dell’imposta complessiva a carico dei soggetti obbligati, in seguito alla abolizione dell’addizionale provinciale, non variava, poiché l’aumento dell’accisa erariale era stato effettuato in modo da “assicurare la neutralità finanziaria ai fini del rispetto dei saldi di finanza pubblica”.

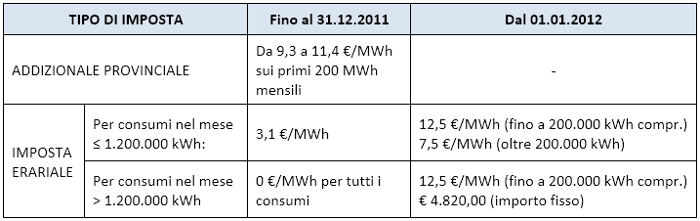

Si riportano i valori dell’addizionale provinciale e dell’imposta erariale fino al 31.12.2011 e dal 01.01.2012.

La platea interessata

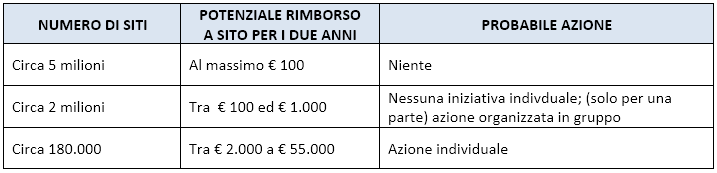

Da un’analisi approfondita risulta la seguente situazione, riassunta nella seguente tabella.

Ad esempio, con un’aliquota minima (9,3 €/MWh), per un sito con consumo pari ad almeno 200 MWh al mese (200.000 kWh), la spesa mensile per quel sito era pari ad € 1.860,00 e quella annuale ad € 22.320. Per due anni sarebbe il doppio. Per un sito con consumo pari ad almeno 200.000 kWh/mese l’importo oggetto di recupero è quindi pari ad almeno 44 mila euro.

Osservazioni

Riportiamo innanzitutto le nostre osservazioni:

1. ci si stupisce della condotta imprevidente del Legislatore che non si pose, al tempo, il problema dei rimborsi

2. la sentenza (provvedimento di un giudice) non è una legge (provvedimento del Parlamento) e pertanto ha effetto solo per le parti coinvolte nel processo. La sentenza non ha quindi valore di legge, non vincola nessuno se non le parti in causa e, per questo motivo, per l’eventuale recupero delle addizionali provinciali, va prevista una vera e propria azione legale, con il coinvolgimento di uno studio legale competente;

3. il rimborso non è applicabile nel caso in cui l’impresa avesse versato l’addizionale provinciale direttamente all’Agenzia delle dogane, in quanto, in quel caso, la prescrizione è di due anni (rapporto non più civilistico ma tributario);

4. nel caso il fornitore di allora non ci sia più, sia fallito, stia fallendo o sia difficoltoso il recupero, l’impresa può rivolgersi direttamente all’Agenzia delle Dogane;

5. nel caso tutte le imprese italiane decidessero di recuperare i costi sostenuti, va infine osservato che le Amministrazioni finanziarie si troverebbero a dover restituire una somma superiore al miliardo di euro, cosa che potrebbe far intervenire il Governo con un intervento normativo per arginare (depotenziare o eliminare) le ricadute economiche della sentenza; alternativamente il Governo potrebbe attribuire al cliente finale la legittimazione ad agire nei confronti dell’Agenzia delle Dogane, senza dover chiedere il rimborso al fornitore.

Il ruolo dei fornitori e delle associazioni di categoria

Fornitori e Associazioni di categoria stanno cercando di capire come comportarsi. I primi hanno previsto un incontro a breve con AIGET (Associazione Italiana di Grossisti di Energia e Trader), mentre i secondi si muovono in autonomia singolarmente. Confindustria, ad esempio, ha richiesto un incontro al Direttore Generale delle Finanze del MEF per approfondire l’argomento, fornire delucidazioni e avere chiarimenti in merito alle azioni che l’Amministrazione finanziaria intende intraprendere.

L’iter e le operazioni necessarie

Riportiamo l’iter per arrivare alla restituzione dei costi:

1. l’impresa, tramite uno studio legale, avvia la causa nei confronti del fornitore (caso più semplice);

2. nel caso in cui la sentenza sia espressa a favore dell’impresa, il fornitore deve restituire i soldi all’impresa;

3. il fornitore ha poi 90 giorni di tempo dalla sentenza passata in giudicato per avviare una causa nei confronti dell’Amministrazione finanziaria;

4. una volta vinta la causa, l’Amministrazione finanziaria restituirà i soldi al fornitore.

Si ritiene utile elencare le attività che riteniamo necessarie:

• messa in mora per interrompere il termine di prescrizione di 10 anni;

• procedimento di rimborso delle addizionali provinciali versate nel 2010 e nel 2011;

• eventuale giudizio civilistico, da predisporre anche in base alle risposte dei fornitori dai quali è stata acquistata l’energia elettrica per gli anni 2010 e 2011;

• interazione con i fornitori per concordare, se possibile, le fasi di recupero.

Cosa può fare l’impresa

Per l’impresa che decide di attivarsi nel recupero dei costi, consigliamo di affidarsi ad uno studio legale di fiducia, competente in materia.

Diversamente, per vostra informazione e sperando di fare cosa gradita, abbiamo contattato il nostro studio di avvocati che normalmente utilizziamo per controversie nei confronti di GSE, Autorità eccetera, il quale ha preparato una proposta di consulenza per il rimborso delle addizionali che potremo inoltrarvi se richiesto. In questo caso PTE fornirà allo studio di avvocati un’assistenza meramente limitata alle operazioni tecniche di esame degli importi pagati nelle fatture dell’energia elettrica per gli anni 2010 e 2011.

Credito d’imposta investimenti Industria 4.0

La nuova agevolazione fiscale sostituisce il super e l’iper ammortamento

Il credito d’imposta è la nuova agevolazione fiscale che sostituisce le precedenti agevolazioni super e iper ammortamento con un credito d’imposta per investimenti in beni strumentali nuovi commisurato al loro costo di acquisizione. L’agevolazione viene riconosciuta alle imprese che effettuano investimenti in beni materiali o immateriali strumentali nuovi. Alle imprese che effettuano investimenti in beni strumentali nuovi destinati a strutture ubicate in Italia viene riconosciuto un credito d’imposta per gli investimenti effettuati dal 1.1.2020 fino al 30.6.2021 a condizione che entro il 31.12.2020 sia accettato il relativo ordine e pagati acconti in misura almeno pari al 20% del costo di acquisizione. Per gli investimenti effettuati entro il 30.6.2020, per i quali è stato effettuato l’ordine entro il 31.12.2019 con pagamento di un acconto almeno pari al 20% del costo, trovano applicazione le precedenti agevolazioni c.d. super/iper ammortamento.

Soggetti beneficiari

Chi ne ha diritto: imprese residenti (e agli esercenti arti e professioni, limitatamente al credito d’imposta che sostituisce il super ammortamento) in Italia, comprese le stabili organizzazioni di soggetti non residenti, a prescindere dalla forma giuridica, dal settore di appartenenza, dalla dimensione e dal regime di determinazione del reddito.

Chi non ne ha diritto: imprese in liquidazione, fallimento, liquidazione coatta amministrativa, concordato preventivo senza continuità aziendale, nonché a quelle che hanno in corso un procedimento per la dichiarazione di una delle predette situazioni e imprese destinatarie di sanzioni interdittive ex art. 9, comma 2, D.Lgs. n. 231/2001.

Investimenti agevolabili e misura del credito d’imposta

L’agevolazione riguarda gli investimenti in beni materiali strumentali nuovi, nonché quelli in beni immateriali strumentali nuovi (comprese le spese per servizi sostenute in relazione all’utilizzo di tali ultimi beni, mediante soluzioni di cloud computing, per la quota imputabile per competenza).

Per i beni materiali il credito d’imposta spetta in misura pari:

• al 40% per investimenti complessivi entro 2,5 milioni di euro;

• al 20% per investimenti complessivi oltre 2,5 milioni di euro e fino a 10 milioni di euro.

Per i beni immateriali il credito d’imposta spetta in misura pari al 15% del costo, nel limite massimo di costi ammissibili pari a € 700.000.

Per i beni materiali per i quali era riconosciuto il super ammortamento (“Altri beni”) il credito d’imposta spetta nella misura del 6% del costo nel limite massimo di costi ammissibili pari a € 2.000.000.

Per gli investimenti in leasing, rileva il costo sostenuto dal locatore per l’acquisto dei beni.

Modalità di utilizzo del credito d’imposta

Il credito d’imposta è utilizzabile esclusivamente in compensazione con il modello F24, in 5 quote annuali di pari importo gli investimenti in beni materiali, ovvero 3 quote per gli investimenti in beni immateriali, a decorrere dall’anno successivo a quello in cui è intervenuta l’interconnessione per gli investimenti in beni. Qualora l’interconnessione avvenga in un periodo d’imposta successivo a quello di entrata in funzione, l’agevolazione (ora credito d’imposta) può essere fruita per la parte spettante riconosciuta per gli “Altri beni” (misura del 6%).

Caratteristiche del credito d’imposta

• Non può essere ceduto / trasferito “neanche all’interno del consolidato fiscale”;

• Non è tassato ai fini IRPEF / IRES / IRAP;

• Non rileva ai fini del rapporto di deducibilità degli interessi passivi / componenti negativi ex artt. 61 e 109, comma 5, TUIR;

• È cumulabile con altre agevolazioni aventi ad oggetto gli stessi costi, a condizione che il cumulo, tenuto conto anche della non concorrenza alla formazione del reddito ai fini IRPEF / IRES e della base imponibile IRAP, non comporti il superamento del costo sostenuto.

Il soggetto beneficiario è tenuto a conservare, a pena di revoca dell’agevolazione, la documentazione attestante l’effettivo sostenimento del costo e la corretta determinazione dell’importo agevolabile.

Cessione bene agevolato

Qualora il bene agevolato sia ceduto a titolo oneroso / destinato a strutture produttive situate all’estero (anche appartenenti allo stesso soggetto) entro il 31.12 del secondo anno successivo a quello di effettuazione dell’investimento, il credito d’imposta è ridotto in misura corrispondente, escludendo dall’originaria base di calcolo il relativo costo, salvo il caso di effettuazione di investimenti sostitutivi con beni di caratteristiche analoghe o superiori.

Il maggior credito, se utilizzato in compensazione, va riversato entro il termine di versamento del saldo dell’imposta sui redditi dovuta per il periodo d’imposta in cui si verifica il predetto evento, senza sanzioni ed interessi.

Consip: aggiudicata la gara energia elettrica 12

Estra e Soenergy vincitori, poi Hera con un lotto

In data 30 dicembre 2019, Consip ha aggiudicato in via definitiva la gara per la fornitura di gas naturale per le Pubbliche Amministrazioni a cavallo per gli anni 2020 e in parte 2021.

Dei 10 lotti, Estra si è aggiudicata 6 lotti che rappresentano oltre il 51% dei volumi complessivi, Soenergy 3 lotti che rappresentano il 45% ed Hera un lotto che rappresenta il 4%. Rispetto alla precedente gara (gara 11), Estra si è aggiudicata due lotti in più (conferme per il Lotto 1 Valle d’Aosta-Piemonte-Liguria, il Lotto 5 Toscana-Umbria-Marche, il Lotto 6 Lazio, il Lotto 8 Campania, Puglia, Basilicata e i nuovi, vale a dire il Lotto 9 Calabria e Sicilia, strappato ad AGSM e il Lotto Italia alla sua prima edizione), Soenergy ha confermato i lotti (Lotto 2 Lombardia, Lotto 3 Veneto-Trentino Alto Adige, Lotto 4 Emilia Romagna, Friuli Venezia Giulia), Hera ha confermato il lotto (Lotto 7 Abruzzo-Molise) e AGSM ha perso l’unico lotto (Lotto 9 Calabria-Sicilia).

Per le forniture Consip prevede prezzi variabili al PFOR (Prezzo del mercato di tutela) al quale è aggiunto uno spread.

Consip, nel corso dell’anno, prevede inoltre di poter bloccare il prezzo dell’energia elettrica. Per le P.A. che volessero aderire a Consip, si ricorda quanto segue:

• Consip non è prorogabile.

• L’ordinativo di fornitura del nuovo contratto va trasmesso con almeno un mese e mezzo di anticipo rispetto alla decorrenza della fornitura (entro il 15 febbraio con decorrenza 1 aprile).

Ad ogni modo, i tempi di effettiva disponibilità della GAS12 per le PA dipendono poi dai tempi di scadenza della vigente GAS11 e dallo stato del Lotto. A titolo informativo, per il Lotti 3 e 4 (nell’ambito di Consip 12) sarà possibile inserire ordini a partire da lunedì 27 gennaio 2020, mentre per il Lotto 2 invece, gli ordini sono partiti già da mercoledì 15 gennaio 2020.

Polo Tecnologico per l’Energia, per i propri clienti, è disponibile a dare assistenza per la preparazione della documentazione per l’aderire a Consip.

Articoli recenti

- Presentazione prototipo ALM-1 25/09/2024

- Electricity release 02/09/2024

- Transizione 5.0 29/08/2024

- Elettrivori 2024 27/08/2024

- Lavora con noi 07/08/2024